相続税見直しによる還付手続きについて

すでに税務署に提出した相続税申告書をあらためて見直すことにより、納めた税金が還付されるケースがあります。もともと、相続税申告業務を多数手がけている税理士はそれほど多くありません。また、依頼した税理士の経験・知識などによって財産の評価額に差が生じ、相続税を多く支払っている可能性があるためです。

相続税還付手続きとは

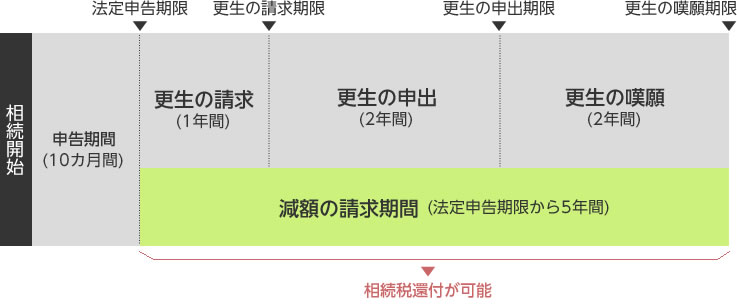

相続税還付手続きとは、相続税申告期限(亡くなった日から10ヶ月)から5年以内であれば税法に定める「更正の請求」という方法により、課税庁に対し、納めすぎた相続税の返還を求める手続きをいいます。

【更正の期間:法定申告期限 平成23年12月1日まで】

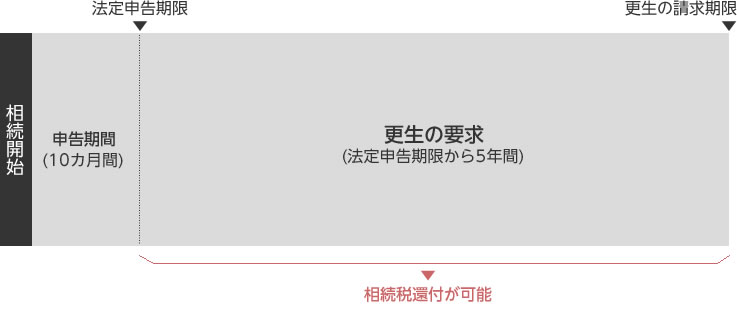

【更正の期間:法定申告期限 平成23年12月2日以後】

※平成23年12月2日以後に相続税の申告期限が到来する場合には、更正の請求期限が原則5年に延長されます。

相続税還付が認められる要因

相続税還付が認められる主な要因として、「土地の評価の見直し」、「税理士の相続税申告業務に対する経験の差」などが考えられます。

【土地評価の見直しによる主な減額要因】

- 不整形地(地形が良くない土地)

- 一つの土地に複数の住宅やアパートが建っている土地

- 市街化調整区域の雑種地

- 車が対向できないほどの狭い道に面した土地

- 500㎡以上の住宅敷地・アパート敷地・空地等(広く大きな土地)

- 私道に面した土地

- 無道路地(道路に接していない、または少しだけ接している土地)等

※上記土地等を相続された方は、土地評価を見直すことにより、相続税還付の可能性があります。

【税理士の相続税申告業務に対する経験の差による減額要因】

例えば、医師にも外科医、内科医、耳鼻科医、眼科医等の専門分野があるように、税理士にも法人税、所得税、相続税など税法により専門分野があります。

税理士にとって相続税は経験が積みにくい分野です。国税庁によると相続税申告は年間4万件台。対する税理士の数は約7万人です。統計上、2年に1件程度しか税理士は相続税申告を行っておりません。そのため実際には財

産評価をより低くできるのに、その経験の差から過大な申告を行っていることもあります。

※依頼した税理士の申告内容によっては、最終的に相続税額が数百万円から数千万円の差が生じることもあります。また、相続税申告後に行われる可能性がある税務調査対応などを含め、相続税業務を専門にしている税理士に相談することをお勧めいたします。